【住宅ローン控除】「年末調整の季節です!」

こんにちは。

SUMiTAS安城店(株式会社ナイスコーポレーション)事務スタッフです。

さて、今年も残すところあと2ヶ月!年末に近いと言えば、「年末調整」ですね。「生命保険控除証明書」や「社会保険料支払い明細」等、この時期になるとバタバタと探す方も多いのではないでしょうか。

今回記事にしますのは、その年末調整で申請する「住宅ローン控除」についてです。

今年初めて「住宅ローン控除」申請する方も、2年目以降の方も、また、これから住宅ローンを組む方も、少しでも皆様のお役に立てましたら幸いです。

目次

① 住宅ローン控除とは?

「住宅ローン控除」とは、正式名称を「住宅借入金等特別控除」と言い、住宅ローンを利用して住宅の新築・取得または増改築等をした場合、最大13年間、各年末の住宅ローン残高の0.7%を所得税から控除できる制度です。所得税だけでは控除しきれない場合、翌年の住民税からも控除されます。

② 住宅ローン控除の手続き

住宅ローン控除の手続きは、1年目か2年目以降かによって手続きが異なります。

それではその違いについて見ていきましょう。

1)1年目の手続き

住宅ローン控除の適用を受ける1年目には、すべての人が確定申告をする必要があります。確定申告とは、1年分の所得や税金について、翌年の2月16日~3月15日に税務署に申告し、税金の過不足を確認・清算するための手続きです。

住宅ローン控除の1年目は、入居した年の翌年に手続きします。

2024年度以降に新築住宅(長期優良住宅、低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅)に入居する場合、確定申告の際にそれぞれの性能を満たすことを示す書類の提出が必要です。

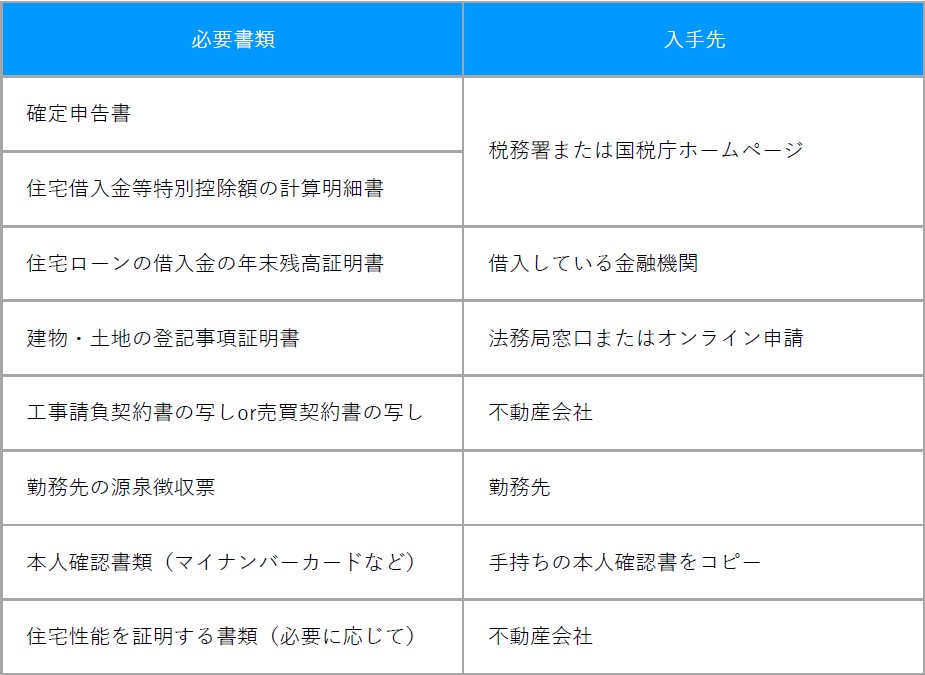

確定申告で住宅ローン控除の申請をする際に必要になる書類は上記表のとおりです。

確定申告は税務署の窓口へ書類を持参もしくは郵送できるほか、インターネットでも申告できます。

2)2年目以降の手続き

会社員の場合、2年目以降は会社で行う年末調整の際に、住宅ローン控除の手続きをすることができます。

金融機関の残高証明書や、年末調整の時期に税務署から届く書類などの必要書類を、勤務先へ提出しましょう。

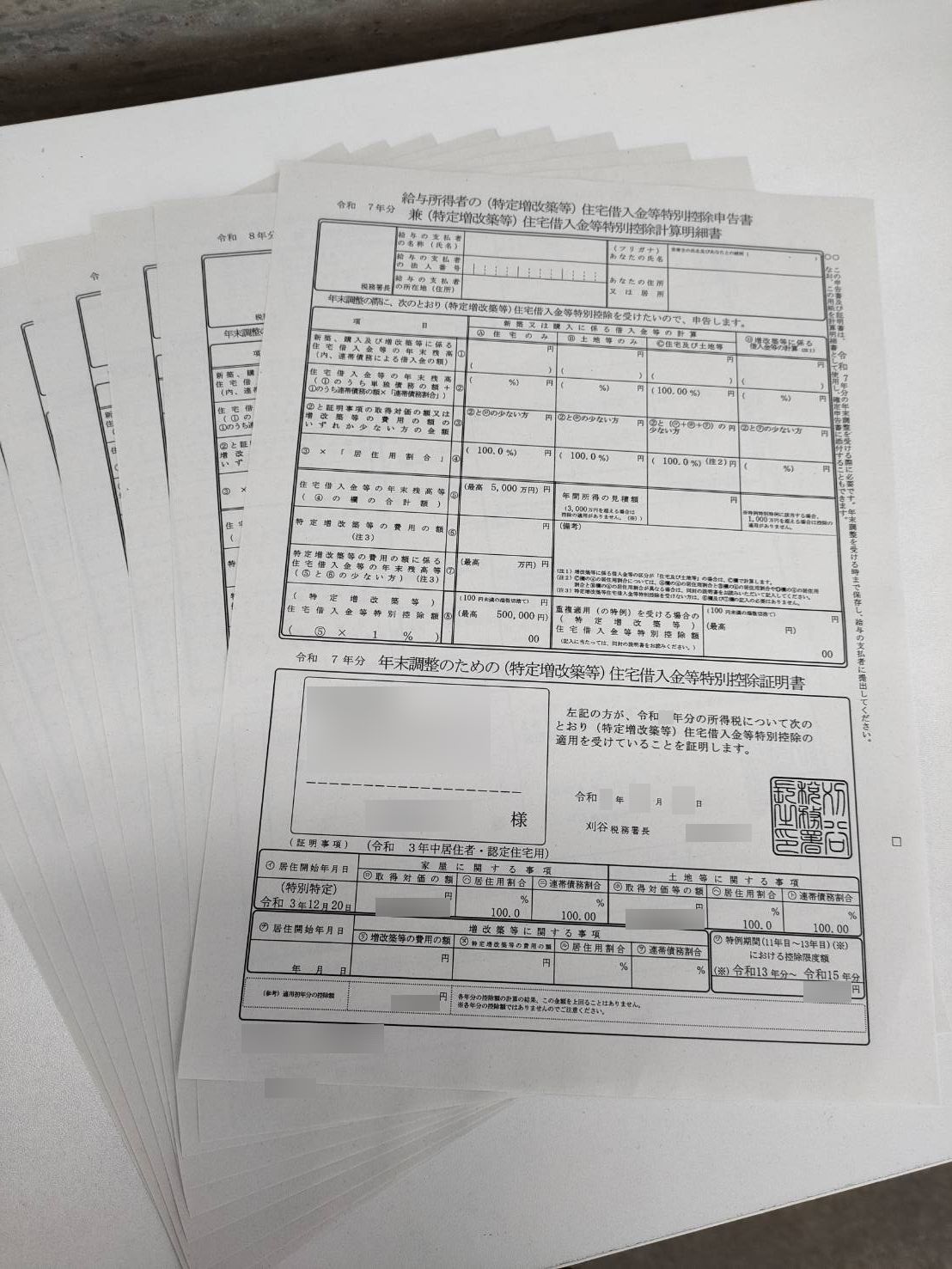

※我が家の場合、13年目までの書類が初年度まとめて届きました。なくさないよう、大切に大切にしまってあります。(上記画像)

ただし、フリーランスや個人事業主など源泉徴収制度の対象とならない人は、2年目以降も確定申告が必要です。住宅ローン控除の適用を受けるために必要な書類を申告書に添付し、税務署へ提出しましょう。

国税庁の「年末調整で住宅借入金等特別控除の適用を受ける方へ」のHPはこちらです

おわりに…

今回は、年末調整の時期に合わせて、【住宅ローン控除・申請手続き】について記事を書きました。

我が家の場合、1年目は私がインターネットで手続きを行いました(2021年のことでした)。と言うのも、以前確定申告を会場で行った際、とても待たされた記憶があったから&コロナ禍真っ只中だったためです。

インターネットでの申告は私にとっては簡単なものではありませんでしたが、何とかやりきることができました。

今は確定申告サイトにやり方の動画もアップされているので、より分かりやすいかもしれないですね。

対面で手続きしたいと言う方は、税務署へ直接行かれる、もしくは事前に相談されると良いと思います。

株式会社ナイスコーポレーションでは、「住宅ローンを活用しておうちを買いたい」という方も安心してご相談いただけるスタッフが在籍しております。

●「住宅ローンを組むことができるかな?」

●「いくらまで住宅ローンを借りられるのだろう?」

●「住宅ローンを組んだ方が良いのかな?」などなど、ご不安な点がございましたら、是非お気軽にご相談ください。