住宅ローンのフラット35とは? 利用条件や民間金融機関の住宅ローンとの違いについて

住宅ローンは、大きく2つに分けられ、国や自治体が提供するものを公的ローン、民間の金融機関が提供するものを民間住宅ローンと呼びます。

フラット35は、全期間固定金利が特長の住宅ローンで、住宅金融支援機構という独立行政法人と民間の金融機関等が提携して取扱っています。

フラット35は民間ローンほど厳しい審査がないのが特徴ですが、利用の際には物件が一定の技術基準を満たす必要があるので注意が必要です。

今回は、フラット35の特徴や審査条件、利用にあたっての注意点を解説します。

目次

- ○ 【フラット35】

- ○ フラット35と民間の住宅ローンの違い

- ○ フラット35には買取型と保証型がある

- ○ フラット35の利用条件

- ○ フラット35のメリット・デメリット

- ○ フラット35が向いている人・向いていない人

- ・金利上昇のリスクを避けたい人

- ・転職したばかりの人

- ・配偶者のパート収入も審査に含めたい人

- ・自営業などで安定した資金計画を立てたい人

- ・持病があり民間の住宅ローンが通らない人

- ○ フラット35に向いていない人

- ・固定金利ではなく、市場の動向に金利を合わせたい人

- ・自己資金が物件価格の1割を下回る人

- ・独自の強い希望をもってデザイン性のある家を建てたい人

- ○ まとめ

- ・この記事を投稿したスタッフ

【フラット35】

全国300以上の金融機関が住宅金融支援機構と提携して扱う「全期間固定金利型住宅ローン」です。

お申込ご本人またはそのご親族の方がお住まいになる新築住宅の建設資金・購入資金または中古住宅の購入資金にご利用いただけます。

※第三者に賃貸する目的の物件などの投資用物件の取得資金にはご利用いただけませんのでご注意ください。

「35」という数字は、返済期間が最長35年であることを意味しており、返済期間が20年の「フラット20」や返済期間50年の「フラット50」という商品もあります。

フラット35は、住宅金融支援機構が提携する民間の金融機関で広く取り扱われています。

すべての金融機関で金利が一律であると誤解されることがありますが、金利は借入れする金融機関によって異なります。

返済期間や融資率(不動産の建設費・購入費の何割を融資してもらうのか)などの条件によって金利が異なりますので、借入れの際には金融機関を比較し、よく検討することが大切です。

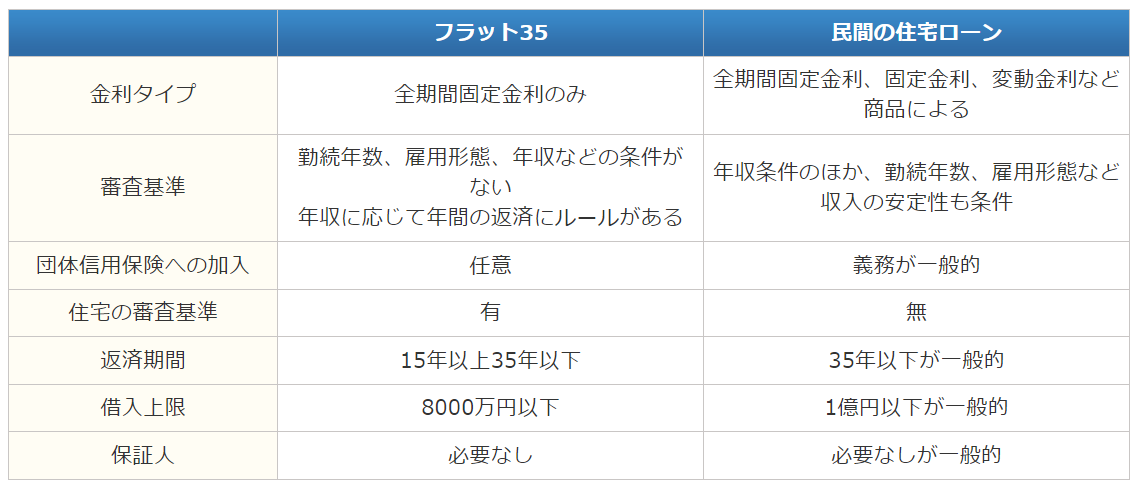

フラット35と民間の住宅ローンの違い

フラット35と民間の住宅ローンの大きな違いの一つは、金利タイプを選べることです。

フラット35が全期間固定金利以外を選べないのに対し、民間の住宅ローンは固定金利や変動金利など様々な金利タイプの商品から選べます。全期間固定金利以外の金利タイプにするのであれば、民間の住宅ローンを利用しましょう。

また、フラット35と民間の住宅ローンで、もう一つの大きな違いとなるのは加入のしやすさです。

フラット35は、民間の住宅ローンにはない「住宅の審査基準」が設けられているものの、利用者自身の基準は厳しくありません。勤続年数や雇用形態に条件はなく、民間の住宅ローンのように「〇〇万円以上であること」といった年収条件も設けられていません。

また、団体信用保険の加入が任意であるため、持病や疾患によって団体信用保険に加入できない方でも利用可能です。

フラット35は、民間の住宅ローンよりも幅広い利用者に配慮した住宅ローンといえるでしょう。

ただし、上表のとおり返済期間や借入上限は、民間の住宅ローンよりもフラット35のほうが限定的である点には注意して下さい。

フラット35には買取型と保証型がある

フラット35には、買取型と保証型の2つのタイプがあります。

買取型のフラット35は、住宅ローンの債権を住宅金融支援機構が金融機関等から買い取ることで資金調達が行なわれます。

融資実行の前後で債権者が変わる点や、取扱金融機関の数が多い点が特徴で、一般的にフラット35は買取型の場合が多いです。

保証型のフラット35では、住宅ローンの債権を金融機関等が持っています。

利用者が返済できなくなると、住宅金融支援機構が金融機関に対して保険金を支払うことで、保証を行ないます。

保証型は、融資実行の前後で債権者が変わることはありませんが、買取型に比べて、利用できる金融機関が少ないといったの特徴があります。

また、買取型と保証型では、取り扱う金融機関の数と利用できる団体信用生命保険の種類に違いがあります。

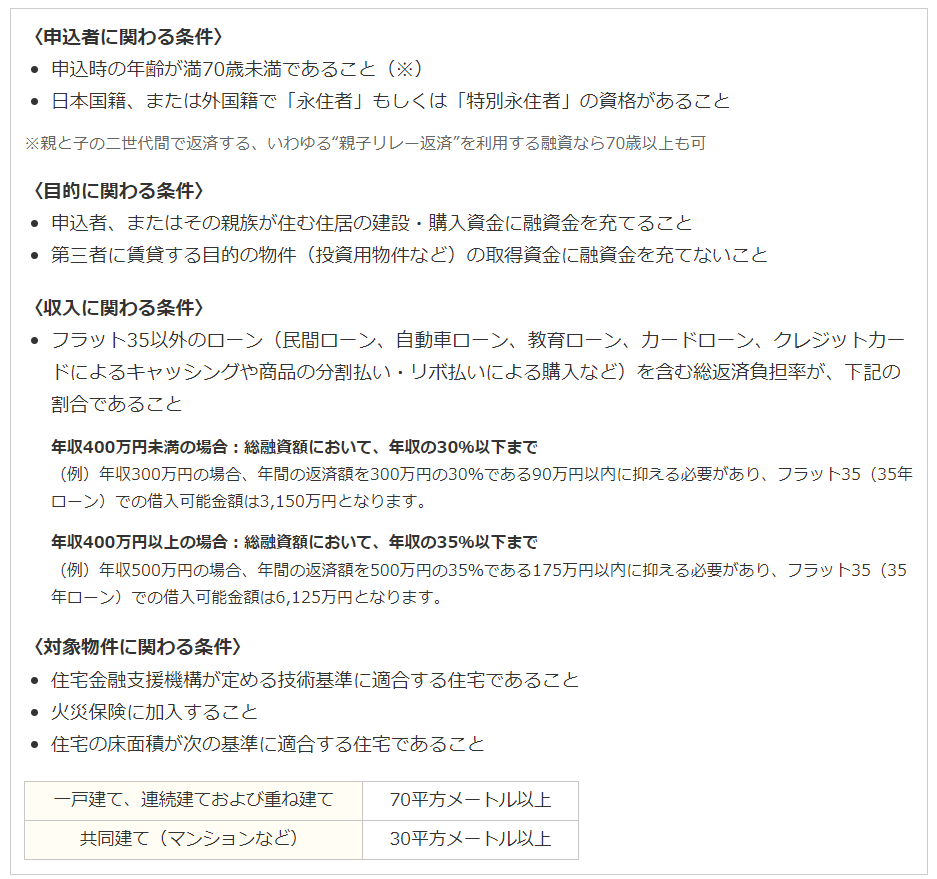

フラット35の利用条件

フラット35の利用にはいくつかの条件が設けられており、満たさない場合は融資を受けることができません。

民間ローンほど厳しくはないものの、審査も行われます。

フラット35の利用条件は、申込者・目的・収入・対象物件の上記4項目になります。

フラット35のメリット・デメリット

フラット35の一番のメリットは、金利上昇のリスクが無いことです。

金利タイプが全期間固定金利のため、返済期間中に景気の動向によって市場金利に変化があったとしても返済額が増えるリスクがありません。

また、加入のしやすさも大きなメリットの一つです。フラット35では保証人が必要なく保証会社との契約も不要です。

審査では、利用者の勤続年数や雇用形態、年収などの条件もさほど重要ではありません。

さらに、フラット35では団体信用生命保険の加入が義務ではないので、健康状態に関係なく利用できる点も大きなメリットといえます。

そのようなメリットがある一方で、変動金利に比べて金利が高く設定されている点がデメリットといえます。

また、融資額が物件価格の9割を超えると金利が高くなる点も注意が必要です。

フラット35では住宅に独自の審査基準が設けられているため、オーダーメイドの建築を設計したい方にとっては、制限がかかるという意味でデメリットといえるでしょう。

フラット35は、民間の住宅ローンを利用できない方にとってはメリットが大きい住宅ローンです。

但し、民間の住宅ローンに比べて金利が比較的高く設定されているので、利用の際には注意が必要です。

フラット35が向いている人・向いていない人

基本的に、民間の住宅ローンの審査に通りにくい方の場合には、フラット35の利用が向いています。

金利上昇のリスクを避けたい人

フラット35は全期間固定金利型のため、金利上昇による返済額の増加を防ぎたい人に適しています。融資実行月の金利が適用となるため、金利が低い時期に融資実行できることが理想です。

転職したばかりの人

転職後は、金融機関から収入が不安定と判断されやすく、住宅ローン審査に通りにくいことがあります。

他行で断られたという場合でも、勤続年数や収入の安定性における審査基準が緩和されているフラット35なら、住宅ローンを借りられる可能性があります。

配偶者のパート収入も審査に含めたい人

フラット35は生計をともにする家族の収入を合算できます。例えば、自分の年収400万円に配偶者の年収200万円を合算し、600万円の年収がある前提で住宅ローンの申し込みが可能です。民間ローンの場合は、申込者の収入のみが参考にされるため、借入可能額に差が出てくるでしょう。

自営業などで安定した資金計画を立てたい人

会社勤めの方に比べて収入が安定しにくい自営業の方の場合、フラット35の利用がおすすめです。

全期間固定金利型のフラット35なら、金利に左右されずに安定した資金計画を立てられます。

また、勤務形態の条件もないため、民間ローンに比べて審査が通りやすく借りやすいといったメリットもあります。

持病があり民間の住宅ローンが通らない人

民間の住宅ローンでは、基本的に契約時に団体信用生命保険へ加入する必要がありますが、持病や疾患により加入を断られる可能性もあります。

フラット35では、団体信用生命保険への加入が必須ではないため、持病や疾患がある方にはおすすめできる住宅ローンです。

ただし、団体信用生命保険に入らずに、住宅ローン契約者に万が一のことがあった場合、遺産相続時に相続人に対して高額な負債を遺す可能性がある点に注意してください。

フラット35に向いていない人

固定金利ではなく、市場の動向に金利を合わせたい人

フラット35は全期間固定金利ですが、市場の動向によって金利が増減する変動金利も存在します。固定金利と変動金利はどちらも一長一短ですが、変動金利は市場の動向次第で金利が下がる可能性もあるため、変動金利タイプを利用したい方は民間の住宅ローンを選びましょう。

自己資金が物件価格の1割を下回る人

フラット35は融資率が9割を超えると金利が高くなるため、自己資金が物件価格の1割を下回る状態で住宅ローンを利用すると、総返済額が増えるためおすすめできません。

独自の強い希望をもってデザイン性のある家を建てたい人

ラット35の利用には、床面積や断熱材の指定など、住宅の具体的な技術基準が定められています。住宅の技術基準よりもオーダーメイドの構造を優先したい方は、フラット35の利用は不向きといえます。

まとめ

フラット35は、民間の全期間固定金利型と比べると金利が抑えられた住宅ローンです。

ただし、民間の住宅ローンとは異なる住宅の審査基準があることから、利用を検討する際は取得する物件選びにおいても注意が必要です。

また、利用者の審査条件は民間の住宅ローンに比べて厳しくないのも特徴です。

持病があり団体信用生命保険に加入できない方など、民間ローンの利用が難しい場合はフラット35の利用を検討すると良いでしょう。

この記事を投稿したスタッフ

売買課 営業スタッフ

羽根田 雅光