固定資産税・都市計画税の納税時期です。

こんにちは。

SUMiTAS安城店スタッフNです。

上記しましたが、この4月のこの時期。

皆様のところにも送られたでしょうか。

そうです、「固定資産税」と「都市計画税」の納税の時期です。

そして、皆様はこの納税通知書の中身をしっかりと確認しているでしょうか。

恥ずかしながら私は今まで、「ひぇ~、毎年こんなに払わなきゃいけないの!?」と思いながらも、詳しい内容は確認せず、渋々支払っていました。

しかし!今年こそは!と心機一転!!

この「固定資産税」と「都市計画税」という漢字ばかりのお堅い相手としっかり対峙し、攻略しようと思います。

私と同じような皆様、是非この機会に、共に立ち向かいましょう!

Go Against Kotei!

目次

- ○ 1.『固定資産税』とは?

- ○ 2.固定資産税を計算してみよう

- ・①土地の計算

- ・②家屋の計算

- ○ 1.都市計画税⁉

- ○ 2.都市計画税を計算してみよう

- ・①土地の計算

- ・②家屋の計算

- ○ 3.おわりに…

1.『固定資産税』とは?

固定資産税は、不動産を保有している間に毎年かかる税金です。

固定資産税の基本的な内容は下記のとおりです。

◆課税主体(誰が税金を課すのか):不動産がある市町村(地方税)

◆納税義務者:毎年1月1日に固定資産課税台帳に所有者として登録されている人

◆課税標準(税額決定の基準となる数値):固定資産税評価額

◆税額の計算:固定資産税=課税標準×1.4%

※標準税率(1.4%)は市町村で決めることができる

2.固定資産税を計算してみよう

1で記載したように、固定資産税は、

固定資産税=固定資産税評価額×1.4%で求めることができます。

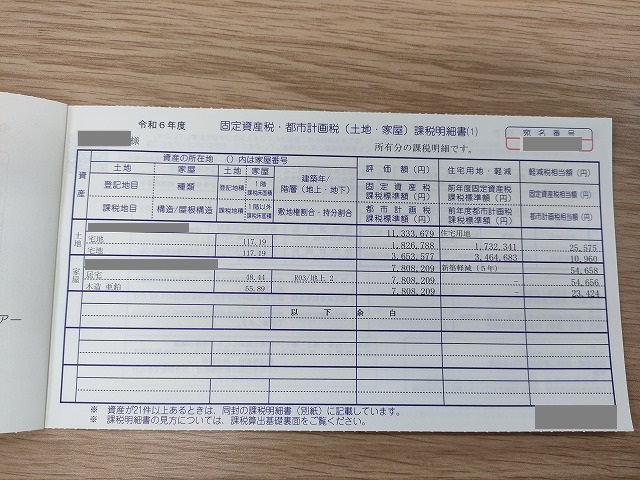

それでは実際に我が家を例にして計算の準備です。

我が家の所有している不動産は、土地と戸建のため、それぞれが分かれて記載されています。(添付画像参照ください)

では、それぞれを見てみましょう。

①土地の計算

住宅用地については、課税標準の特例があります。

先程、

固定資産税=固定資産税評価額(課税標準)×1.4%で求めると書きましたが、この中にある課税標準の部分です。

特例はこちらです。

◆小規模住宅用地(200㎡以下の部分)⇒課税標準×1/6

◆一般住宅用地(200㎡超の部分)⇒課税標準×1/3

では、実際に見てみましょう。

我が家の土地の固定資産税評価額:11,333,679円×1/6=1,888,946円

課税明細書を見てみると、1,826,788円。

全く1/6ではないですが、ほぼこの金額です。

これで、土地の固定資産税の課税標準額が分かりました。

②家屋の計算

続いては、家屋(建物)の固定資産税です。

建物については、新築住宅の税額軽減特例があります。

特例は、下記のとおりです。

住宅を新築した場合で、一定の条件を満たしたときは、新築後5年間または3年間(※1)、120㎡までの部分について税額が1/2に軽減される。

(※1:耐火構造又は準耐火構造の中高層住宅の場合は5年間、それ以外は3年間)

ここで注目すべきは、先程の住宅用地の場合と異なり、税額が軽減するというところです。

※住宅用地は課税標準でしたね。

それでは、実際に計算してみます。

我が家の建物の固定資産税評価額(課税標準):7,808,209円×1.4%≒109,314円⇒これが建物の固定資産税です。

そして、我が家には今年度、上記特例が該当されるということなので、この金額を1/2します。

109,314×1/2=54,657

明細を見ると、軽減税相当額が54,658円になっています。

つまり、我が家の固定資産税は、

①上で求めた課税標準額を足して…

1,826,788円(土地)+7,808,209円(家屋)=9,634,997円⇒合計の課税標準額

この金額は千円未満が切り捨てになるとの事。

②税率1.4%をかけます。

9,634,000円×1.4%=134,876円

③最後に家屋の軽減税額を引いて

134,876円-54,658円=80,218円

⇒通知書には80.200円となっています。

1.都市計画税⁉

「あぁー、今年も固定資産税の時期かぁ」と毎年思う私の頭の中には、「都市計画税」という言葉は存在していませんでした。

しかし!

もう昨日の私とは違います!!

かかってこい!Toshi-Keikaku!

では、気を取り直して。

まずは「都市計画税とは何ぞや?」というところから。

「都市計画税」とは、都市計画事業等の費用に充てるため、市街化区域内の土地及び家屋の所有者に対して、市町村が課税する目的税です。

都市計画税の基本的な内容は下記のとおりです。

◆課税主体(誰が税金を課すのか):不動産がある市町村(地方税)

◆納税義務者:市街化区域にある土地、家屋の所有者(毎年1月1日に固定資産課税台帳に所有者として登録されている人)

◆課税標準(税額決定の基準となる数値):固定資産税評価額

◆税額の計算:都市計画税=課税標準×税率

※税率は、制限税率0.3%の葉に内で市町村が決めることができる

2.都市計画税を計算してみよう

都市計画税の内容は上記の通りです。

では、先程と同様、土地と家屋に分けて計算してみましょう。

①土地の計算

都市計画税には、固定資産税と同様に、住宅用地の課税標準の特例があります。

特例内容はこちらです。

◆小規模住宅用地(200㎡以下の部分)⇒課税標準×1/3

◆一般住宅用地(200㎡超の部分)⇒課税標準×2/3

では、実際に見てみましょう。

我が家の土地の固定資産税評価額(課税標準):11,333,679円×1/3=3,777,893円

課税明細書を見てみると、3,653,577円。

固定資産税と同じく、全く1/3ではないですが、ほぼこの金額。

②家屋の計算

続いては、家屋(建物)の都市計画税です。

建物については、残念ながら特例はありません。

では、都市計画税を計算してみましょう。

①上で求めた課税標準額を足して…

3,653,577円(土地)+7,808,209円(家屋)=11,461,786円⇒合計の課税標準額

この金額は千円未満が切り捨てになるとの事。

②これに税率0.3%をかけます。

11,461,786円×0.3%=34,383円

⇒通知書には34.300円となっています。

これで我が家の固定資産税&都市計画税の中身を見ることができました!

◆固定資産税:80,200円

◆都市計画税:34,300円

◆年税合計額:114,500円

支払いは全期前納(一括)でも、分割でもどちらでも可能です。

また、市役所や金融機関、コンビニ以外でもPayPayで支払うこともできるんです。

※ちなみに私はPayPayで支払いましたが、

・30万円以下の金額

・領収書の発行がない

・自治体によっては対応がない

など、注意点もありますのでご確認ください。

3.おわりに…

今回は、納税時期の「固定資産税」と「都市計画税」について調べてみました。

今までは、あまり中身も見ずに金額だけ確認して毎年支払っていましたが、実際数字をしっかり見てみると、

・あまり難しくないこと

・新築戸建ての税額軽減は我が家の場合、あと1年なこと

等々、分かることができました。

私のように、今まで中身を見ていなかった方も、是非これを機会に一度ご確認してはいかがでしょうか。

また、「もう住んでいない家」や「活用していない土地」の固定資産税だけを毎年支払われている方も中にはいらっしゃると思います。

「空家の管理をしてほしい」、「売却したらいくらかな」など、不動産のことでお悩みの方もいらっしゃるはず。

そんな時は、是非一度弊社にご相談ください。

不動産のプロが皆様のお話を伺った上でそれぞれのお客様に「より最良の」ご提案をいたします。